Von Monica Singer, Südafrikachefin bei ConsenSys

Das Risiko heute

Eine der grössten Schwachstellen besteht darin, dass Einleger ihre Einlagen verlieren könnten, wenn Geschäftsbanken Risiken eingehen. Das CBDC Risiko wird deutlich, da nicht alle Länder eine Einlagensicherung anbieten. Bürger haben keine andere Wahl, als Geschäftsbanken zu nutzen, was zu erheblichen Verlusten führen kann, wenn diese in Konkurs gehen.

Die Finanzsysteme dieser Länder haben ihre Bürger diesem Risiko ausgesetzt, indem sie sich auf Vermittler und Regulierungsbehörden verlassen, die die verschiedenen Geschäftsbanken überwachen. Dies hat sich immer wieder als fehlerhaft erwiesen, weshalb Satoshi Nakamotos Bitcoin-Weißbuch bei der Veröffentlichung im Zuge der Finanzkrise 2008 bei so vielen Menschen Anklang fand.

Wie sich Geschäftsbanken an einem CBDC-Modell beteiligen können

Es gibt viele Möglichkeiten, das Risiko zu steuern, dass Einlagen bei CBDC beliebter werden als Einlagen bei einer Geschäftsbank. Ein Beispiel ist die Central Bank of the Bahamas (Projekt Sand Dollar), bei der die Nutzung der CBDC-Konten auf einen bestimmten Betrag beschränkt ist.

Die andere Möglichkeit ist, dass die Zentralbank keine Zinsen auf diese Konten zahlt. Die Geschäftsbanken können dann für die Einlagen, die sie erhalten, höhere Zinsen anbieten, was in einer freien Marktwirtschaft Einlagen gegen eine Rendite anziehen wird, obwohl die Risiken höher sind als bei einer Zentralbank.

Die Zentralbanken müssen den Wettbewerb und die Innovation unter den Geschäftsbanken und den neuen digitalen Banken fördern, die jetzt auf die Pandemie mit besseren Ergebnissen reagieren als die alten Geschäftsbanken, die es versäumt haben, digital zu werden. Die Zentralbanken sollten die Innovation erleichtern, indem sie mit den Geschäftsbanken in einer öffentlich-privaten Partnerschaft zusammenarbeiten, wie dies in dem Papier der Bank of England vorgeschlagen wird.

Die Zentralbanken sollten auch die Gelegenheit zur Innovation nutzen und ihren derzeitigen Kunden gleiche Wettbewerbsbedingungen bieten, damit die Geschäftsbanken mit den Technologieunternehmen, die in diesen Bereich vorgedrungen sind, mithalten können. Sich auf die Regulierung zu verlassen, um private Münzemittenten an der Tätigkeit zu hindern, ist keine Lösung. Es handelt sich um eine Technologie, die von den Bürgern immer stärker nachgefragt wird und von ihnen je nach dem besten Nutzererlebnis, das ihnen geboten wird, genutzt werden wird. Big Tech wird vor nichts zurückschrecken, um sicherzustellen, dass sie die Rechtsvorschriften einhalten, um diesen Dienst anzubieten.

Related: White Paper – Central Banks and the Future of Digital Money

Der Aufstieg und die Risiken privater Digitalwährungen

Meine Sorge ist, dass die Zentralbanken so sehr um den Schutz der Geschäftsbanken besorgt sind, dass sie nicht erkennen, dass das Risiko der Untätigkeit größer ist als die schrittweise Innovation. Die wirkliche Gefahr geht von den privaten Unternehmen aus, die dabei sind, Zahlungsmechanismen zu entwickeln, die die Einleger dazu verleiten könnten, nie wieder eine alte Bank, wie wir sie derzeit kennen, zu benutzen.

Der Übergang zu einer privaten digitalen Währung oder „stablecoins“ – eine Währung, die durch Fiat, Kryptowährungen, Gold oder einen Algorithmus oder eine Kombination von Finanzinstrumenten besichert ist – könnte dazu führen, dass weniger Fiat-Währung (von einer Zentralbank ausgegebene Währung) verwendet wird. Sobald dies geschieht, werden die Zentralbanken ihre Fähigkeit verlieren, Geldpolitik zu betreiben, und alle ihre Angebots- und Verteilungskontrollen der Fiat-Währung werden aus dem Fenster fallen.

Wir wissen von Libra, angetrieben von Facebook, und von Apple Pay. Wir hören nun, dass Google und Amazon in diesen Bereich einsteigen und Quasi-Finanzprodukte anbieten wollen. Wir wissen sehr gut, was in China mit Alipay und WeChat passiert ist und wie die Menschen langsam aber sicher aufgehört haben, Bargeld zu benutzen. Wir wissen auch, dass die chinesische Zentralbank bald ihre Version eines CBDC für den Einzelhandel herausgeben wird, die es ihr ermöglicht, alle Transaktionen mit unklarem Datenschutz zu verfolgen.

Wir sollten uns vor den privaten Münzemittenten und der Art und Weise, wie sie die Transaktionsdaten verwalten, in Acht nehmen. Sind wir uns darüber im Klaren, dass die privaten Münzemittenten die Wertschwankungen ihrer besicherten Positionen risikobeherrschen müssen? Sind sich die Nutzer dieser Münzen darüber im Klaren, dass die Emittenten dieser Münzen Verluste erleiden könnten und dass sie möglicherweise nicht durch traditionelle Sicherheitsnetze wie eine Einlagensicherung oder Zentralbanken als Kreditgeber der letzten Instanz abgesichert sind? Werden wir uns wieder auf Wirtschaftsprüfer und Aufsichtsbehörden verlassen, um sicherzustellen, dass die Sicherheiten für diese privaten Münzen auch tatsächlich vorhanden sind?

Viele dieser privaten Münzemittenten sagen, dass sie die 1,7 Milliarden Menschen ohne Bankverbindung erreichen wollen. Ist dies nicht die Aufgabe der Zentralbanken auf der ganzen Welt? Durch die Zusammenarbeit mit Fintechs und etablierten Banken, die sich der Digitalisierung verschrieben haben, können Zentralbanken den finanziellen Zugang bieten, den die Menschen weltweit brauchen.

Private Transaktionen und programmierbare Compliance

Wie wir wissen, ist es aufgrund von AML- (Anti-Money Laundering) und KYC- (Know Your Client) Anforderungen zwingend erforderlich, dass Transaktionen ab einem bestimmten Betrag offengelegt werden, um zu verhindern, dass diese Gelder für schändliche Aktivitäten verwendet werden. Blockchain-Technologie ist inzwischen so weit fortgeschritten, dass Unternehmen Transaktionen so programmieren können, dass sie für bestimmte Parteien in einem Netzwerk vertraulich bleiben und dennoch für die Aufsichtsbehörden überprüfbar sind. ConsenSys entwickelt derzeit ein Pilotprojekt, das zeigt, wie die Datenschutz- und Genehmigungsstufen je nach den Bedürfnissen des Kunden programmiert werden können.

In einigen Ländern, in denen Steuerhinterziehung weit verbreitet ist, könnte Retail CBDC die Bürger ermutigen, ihre Transaktionen offenzulegen und Steuern in Echtzeit zu zahlen. Programmierbare Smart Contracts auf Blockchain-Netzwerken helfen, die Offenlegung und Einhaltung von Vorschriften in einer Weise zu automatisieren, die bisher unmöglich war.

In anderen Ländern könnte ein digitales und unveränderliches Hauptbuch, das einen vollständigen Prüfpfad enthält, es den Nutzern ermöglichen, ihre Geldströme zu verfolgen, ohne darauf warten zu müssen, dass ein Buchhalter das Hauptbuch aktualisiert oder Bankabstimmungen vornimmt. Auch Überweisungen sind derzeit sehr teuer und verzögerungsanfällig, weshalb es viele Fintech-Unternehmen gibt, die in diesem Bereich an der Lösung dieses Problems arbeiten.

Die Zentralbanken der Welt sollten sich zusammentun, um die Standards für CBDC zu definieren, damit diese digitalen Währungen in Zukunft interoperabel sind und den Geldtransfer von einem Land zum anderen in Echtzeit und nahtlos ermöglichen.

Wie der digitale Zahlungsverkehr die Bürger schützen kann

In diesen Zeiten der Pandemie sollten wir den Menschen nicht zumuten müssen, ohne soziale Distanz in einer Schlange zu stehen, um auf ihre Sozialhilfe oder ihre Rente zu warten. Wenn eine Wirtschaftskrise es erforderlich macht, dass die Regierung ihre Bürger in Form von Helikoptergeld (Geld, das von der Regierung auf die Konten der Bürger eingezahlt wird) finanziell unterstützt, sollten die Bürger nicht darauf warten müssen, dass von der Regierung ausgestellte Schecks per Post eintreffen, die dann auf ein Bankkonto eingezahlt werden müssen, wenn es die Arbeitszeiten der Banken erlauben. Die Blockchain-Technologie ermöglicht es, diese Zahlungen elektronisch in Echtzeit direkt auf die elektronische Geldbörse der Bürger zu überweisen. Kein Warten, kein Schlangestehen, kein Gang zu einer Bank oder einem Postamt mehr, um von der Regierung bezahlt zu werden. Niemand sollte mehr eine Bankfiliale aufsuchen und warten müssen, um bedient zu werden.

In vielen Ländern übt die Abhängigkeit von Bargeld einen unangemessenen Druck auf die Bürger aus, die keine andere Wahl haben, als Bargeld mit sich zu führen und zu riskieren, ausgeraubt zu werden. Ganz zu schweigen von den zahlreichen anderen Gefahren, die mit der Verwendung von Bargeld verbunden sind, wie Bombenanschläge auf Geldautomaten und Entführungen. Einige Unternehmen müssen Bargeld aus verschiedenen Depots zum Einzelhändler transferieren, um ihre Bestände zu schützen. Diese Bedrohungen sollten die Zentralbanken dazu motivieren, vollständig auf elektronische Zahlungsmittel umzustellen und die Abhängigkeit der Bürger vom Bargeld zu verringern.

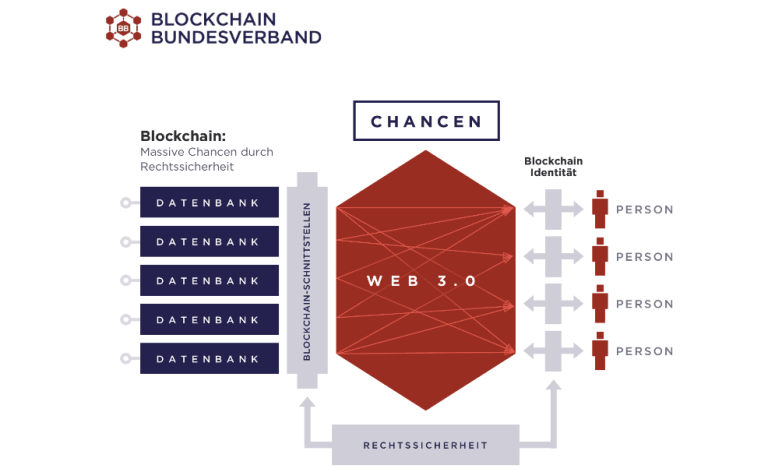

Die Technologie ist da, um die Bürger bei der Verwaltung ihres Geldes zu schützen. Eine hochgradig programmierbare und interoperable Blockchain wie Ethereum kann an die unterschiedlichen Bedürfnisse von Finanzinstitutionen und Bürgern in verschiedenen Ländern angepasst werden, während sie gleichzeitig globale Standards erfüllt, die die Kompatibilität zwischen den CBDC-Lösungen verschiedener Länder sicherstellen.

Wollen die Zentralbanken über die Zukunft des Geldes mitbestimmen?

Die Zentralbanken haben die Möglichkeit, mit dem technologischen Wandel Schritt zu halten und diese Entwicklung hin zur Zukunft des Geldes zu ermöglichen. Mit COVID-19 und dem Risiko, dass Banknoten infiziert werden könnten, digitale Zahlungslösungen stehen zunehmend im Vordergrund und werden von den Bürgern gewünscht. Millennials und jüngere Generationen werden nur von digitalen Lösungen angezogen, die transparent, unveränderlich, in Echtzeit, kostengünstig, unter ihrer Kontrolle, rund um die Uhr und 365 Tage die Woche verfügbar und mit anderen digitalen Finanzinstrumenten wie Kryptowährungen, Sicherheits-Token und Utility-Token interoperabel sind.

Ich fordere die Zentralbanken auf, ihre Angst loszulassen. Wenn ich an Zentralbanken, Geschäftsbanken und das System des fraktionierten Bankwesens denke, das wir derzeit haben, fällt mir ein altes Sprichwort ein: „Das, was dich in der Vergangenheit erfolgreich gemacht hat, wird dir in der Zukunft keinen Erfolg bringen.“ Es ist jetzt an der Zeit, dass die Zentralbanken sich der Innovation öffnen, damit sie die Zukunft des Geldes mitbestimmen können. Wenn die konservative Natur der Zentralbanken sie daran hindert, diesen Sprung nach vorne zu wagen, dann sollten wir mit den privaten Münzemittenten zusammenarbeiten, die richtig reguliert sind und die bereit und in der Lage sind, die Funktionalität bereitzustellen, die die Welt braucht und will.

Quelle

C. (2020, May 25). What Are the Risks of Central Banks NOT Implementing a Retail CBDC? Medium. https://media.consensys.net/what-are-the-risks-of-central-banks-not-implementing-a-retail-cbdc-368e88e4d9d2

Über Consensys

Consensys ist das führende Blockchain- und web3-Softwareunternehmen. Seit 2014 steht Consensys an der Spitze der Innovation und leistet Pionierarbeit bei technologischen Entwicklungen innerhalb des web3-Ökosystems. Durch unsere Produktpalette, einschliesslich der MetaMask-Plattform, Infura, Linea, Diligence und unserer NFT-Plattform, sind wir zu einem vertrauenswürdigen Partner für Nutzer, Schöpfer und Entwickler geworden. Ob es um den Aufbau einer App, einer NFT-Sammlung, eines Portfolios oder einer besseren Zukunft geht – der Instinkt, etwas aufzubauen, ist universell. Unsere Mission ist es, den Erbauer in jedem zu inspirieren und zu befähigen, indem wir web3 universell einfach zu nutzen und zu entwickeln machen. Lasst uns die Welt bauen, die wir sehen wollen. Weietere Informationen findest du hier.